LIRE LA NEWSLETTER par Virginie DAVION et Clément PEILLET

LES POSSIBILITES DE REPORT EN ARRIERE DES DEFICITS SERAIENT ELARGIES (dans le temps et en montant)

Le projet de loi de finances rectificative pour 2021 déposé le 2 juin dernier à l’Assemblée nationale prévoit un aménagement temporaire très favorable pour les entreprises du dispositif de report en arrière des déficits (dit « carry back »).

ACTUELLEMENT, l’article 220 quinquies du code général des impôts permet aux entreprises d’opter pour le report en arrière du déficit constaté à la clôture d’un exercice :

- Dans la limite d’un plafond de 1M€,

- Uniquement sur le bénéfice de l’exercice précédent dans la limite de la fraction non distribuée de ce bénéfice.

L’entreprise dispose alors d’une créance sur le Trésor correspondant au produit du déficit imputé (au maximum 1 M€) par le taux de l’IS applicable à l’exercice de réalisation du bénéfice. Cette créance peut ensuite (i) être utilisée pour payer des cotisations ultérieures d’impôt sur les sociétés ou être remboursée à l’issue d’une période de 5 ans mais aussi (ii) être mobilisée auprès d’un établissement de crédit au cours de la période qui précède son remboursement.

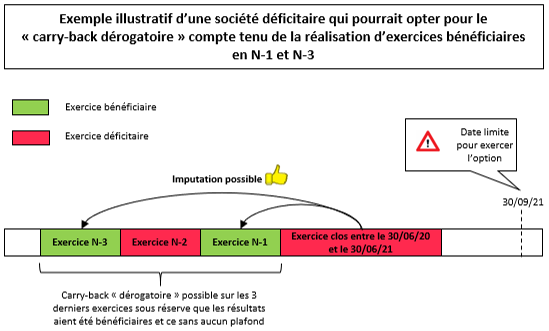

Le PLFR 2021 propose d’introduire les modifications temporaires suivantes à ce régime pour tout déficit constaté par une entreprise (ou un groupe d’intégration fiscale) au titre du premier exercice déficitaire clos à compter du 30 juin 2020 et jusqu’au 30 juin 2021 :

- Le déficit constaté au titre de cet exercice pourrait, sur option, être imputé sur le bénéfice déclaré au titre des trois derniers exercices (et non plus seulement au titre du dernier exercice précédent celui de constatation du déficit). >> Pour une société clôturant au 31 décembre 2020 seront concernés les exercices clos en 2017, 2018 et 2019.

- Le montant du déficit imputable ne serait pas plafonné.

- Pour le calcul de la créance d’impôt issue du report en arrière, le taux d’impôt sur les sociétés à appliquer aux déficits reportés en arrière serait de 25% (ou 15 % pour les entreprises bénéficiant du taux réduit des PME) et non le taux de l’IS applicable à l’exercice de réalisation du bénéfice.

- Un délai allongé pour exercer l’option serait institué : l’option pourrait être exercée jusqu’au 30 septembre 2021 et au plus tard avant que la liquidation de l’impôt sur les sociétés dû au titre de l’exercice suivant celui au titre duquel l’option est exercée ne soit intervenue.

Malheureusement, à ce stade, il n’est pas prévu de règles dérogatoires permettant un remboursement immédiat des créances d’impôts provenant de l’application de cet assouplissement.

Nous nous tenons à votre disposition pour toute question que vous pourriez avoir s’agissant de ce projet de loi.